在近期发布的2024年中报中,健合集团(H&H国际控股,01112.HK)录得了上半年66.92亿元总营收的稳健业绩。同时,凭借着营养保健产品的快速增长和高现金流的业务模式,公司去杠杆进展顺利。不仅展现了其资本结构持续优化的成果,以及在营养保健业务强劲增长下的稳健财务表现。

根据中报,健合集团在上半年进一步了降低杠杆比率,净杠杆率下降至3.36倍。进入下半年,公司按计划完成了美元定期贷款的融资或再融资信贷,不仅足以充分保障公司短期流动性风险可控,也进一步证明公司近年来推动去杠杆、优化资本结构的方针清晰可控。健合集团以其前瞻性的战略布局和高现金流业务模式,长期主义者或将迎来价值的重估。

资本结构持续优化,杠杆水平稳步下降

如今健合集团并不能再简单地以“奶粉龙头”进行理解,而是在朝“全球高端家庭营养及健康的领导者”笃行不怠。

今年上半年,曾为公司最大业务的婴幼儿配方奶粉,占营收比已压缩至26.9%,形成了婴幼儿营养护理(BNC)、成人营养护理(ANC)、宠物营养护理(PNC)三大板块业务的稳固格局。

而营养补充品业务的收入占比,则由去年上半年的60.1%扩张至66.1%。显然,在营养保健产品已占据营收近七成,且Swisse斯维诗、Solid Gold素力高、Zesty Paws快乐一爪等品牌牢牢占据细分领域的市场领先地位。

凭借着营养保健产品的快速增长和三大业务板块的高现金流业务模式,今年中报里,公司继续明确将持续进行去杠杆并优化资本结构。

要搞清楚公司当前的杠杆水平,首先就要明确公司负债形成的原因。

事实上,除公司过往并购了Swisse斯维诗、Solid Gold素力高、Zesty Paws快乐一爪等一系列优质资产,公司近年来的投资活动现金流并无其它大额的资本开支,在近几份报表中,公司也并未提及新的扩张性投资,每年资本开支基本稳定。

简单来说,公司的负债是其战略发展中主动形成的必要资本举措,这也是目前健合集团能在传统的婴幼儿配方奶粉行业中突围而出,构建成三大业务板块协同并进的原因。

相反,伴随主营业务发展的格局趋于稳定,稳健的现金流转化令公司的资金分配更为从容有序。事实上,健合集团早在2022年的年报中就明确了持续去杠杆化的进程,公司的杠杆水平逐期下降。

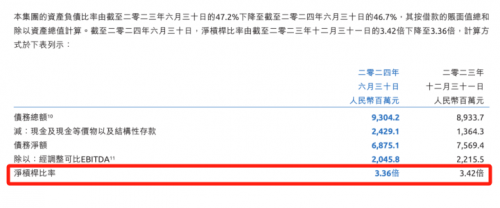

根据今年中报披露,相对去年末的3.42倍,相对2021年末的3.77倍,健合集团在今年上半年末的净杠杆比率已经降至3.36倍。

另一方面,公司也在持续优化负债结构。根据24年中报披露,公司的有息负债(主要是银行借款及优先票据)中,美元计价债务的占比由2023年末的93.5%下降至今年上半年末的77.8%;人民币计价债务则由6.5%提升至22.2%。这意味着,公司的融资途径进一步由较高成本的美元拓宽至较低成本的人民币。值得注意的是,公司的美元定期贷款主要为浮动利率计息,与美元基准利率挂钩,随着即将进入美元降息周期,或有利于公司进一步优化资本结构、降低财务成本。

事实上,根据中报披露,上半年公司采取了多项重要举措,扩充资金来源、积极管理债务,其中包括成功发行了5亿元人民币债券及1.2亿美元的美元债券,并主动提前偿还美元定期贷款2.35亿美元。此外,进入下半年,公司在7月完成了1.5亿美元等值的人民币定期贷款,并提前偿还美元定期贷款1.68亿美元,这令公司现有的美元定期贷款余额降至5.81亿美元。于之相应,公司已在8月签署了一份新的5.6亿美元的再融资信贷协议,短期内到期的美元定期贷款再融资于年内完成。

总结来说,目前健合集团的资本结构清晰,去杠杆化目标明确,融资渠道也顺畅,短期流动性压力少,长期财务管理也有望迎来边际改善。公司在中报里坦言,凭借高现金产生的业务模式,深信能在未来两件进一步加强财务实力。

高质量资产奠定坚实基础,商誉价值稳定

进一步观察公司的资产负债表,可以看出当前公司的资产质量乃至商业模式在市场中其实具备着较明显的确定性和稀缺性。

根据报表,健合集团近年来的长期资产中,固定资产即物业、厂房及设备规模维持稳定,这意味着,公司近年来的营收增长,并不是通过新增投入扩产来实现的。也就是说,公司三大业务的运营都具备真金白银的现金流转化能力。

首先是婴幼儿营养护理业务方面,有一个预期差值得关注,公司近年来对行业趋势的预判及认知非常理性,因此在婴幼儿营养护理的运营保持了一定克制,主要精力在于维护公司现有竞争力、扩大市占率。根据中报披露,今年上半年,公司旗下的合生元在超高端婴幼儿配方奶粉的市场份额由11.7%扩大至了13%,市占率跻身第三。公司在超高端细分市场的卡位策略,反而有望在未来带来更丰硕的成果。

在成人营养护理业务方面,行业充分受益于人口老龄化及消费保健意识增强,中长期增长逻辑清晰。同时,公司旗下的Swisse斯维诗品牌矩阵齐全,并且线上市场的份额不断提升,也将持续受益于营养健康产品线上消费习惯的大趋势。该业务将在未来持续为公司提供强劲的增长动力,这一结论可以说是并无争议的市场共识。

宠物营养护理业务方面,实际上宠物行业的发展也是同样受益于人口老龄化及少子化,长期来看公司产品将持续受益于宠物营养高端化及宠物人性化。值得注意的是,公司该业务领先于国内同业实现了海外市场的布局,尤其是Zesty Paws快乐一爪作为北美市场龙头的地位稳固,推动公司上半年在北美地区的收入实现同比增长11%。

需要提醒的是,公司资产结构中的商誉,绝大多数也正是由Swisse斯维诗及Zesty Paws快乐一爪等核心资产所构成。

根据去年年报披露,去年末这两大品牌的商誉合计为71.55亿元,占期末公司商誉91.48%。换句话说,公司所形成的商誉是主营业务战略发展的结果而非过程。考虑到无论是上述两大品牌近年来业绩的强劲增长,还是展望未来发展趋势的明朗,公司的核心资产大额商誉减值风险都较低。何况,商誉减值与否,在财务报表上并不能影响公司核心财务指标如主营收入、经营现金流量等。

正如上文所述,公司在营养护理领域所表现出的轻资产、高现金流特征,恰是当前市场环境下的典型稀缺资产。

低估值下静待价值重估

从市场估值的角度看,公司的价值也处于历史的绝对底部。据东财Choice数据显示,目前公司的市销率(TTM)仅为0.34倍,处于近十年来最低水平附近。表明该公司相对于同行在销售能力或市场估值方面具有优势。

同时,公司每股经营现金净流量(TTM)达3.3元,相对营养保健行业龙头公司平均值高出1.04倍。这或意味着,当前市场仍未充分意识到公司的主营业务结构已有近七成营收来自营养护理领域了。

实际上,即便不计入当前的婴幼儿配方奶粉业务,仅以今年上半年健合集团的营养补充品业务计算,总营收的66.1%即约44亿元的营收规模(简单折算全年的营业收入为88亿元),对应当前公司约46.85亿元的总市值(以9月17日公司收盘市值51.45亿港元计),市销率也只有0.53倍左右,与行业龙头公司动辄超过2倍的市销率相去甚远。

尽管健合集团在多个方面均表现出色,但市场对其估值却并未给予充分反映。考虑到公司在营养保健领域的领先地位、稳健的现金流表现以及持续优化的资本结构,公司未来的价值重估潜力巨大。

综上所述,健合集团凭借其持续优化的资本结构、高质量的资产组合以及广阔的市场前景,在低估值下静待价值重估。对于长期投资者而言,这无疑是一个值得关注的优质标的。

转自:中国网

【版权及免责声明】凡本网所属版权作品,转载时须获得授权并注明来源“中国产业经济信息网”,违者本网将保留追究其相关法律责任的权力。凡转载文章及企业宣传资讯,仅代表作者个人观点,不代表本网观点和立场。版权事宜请联系:010-65363056。

延伸阅读